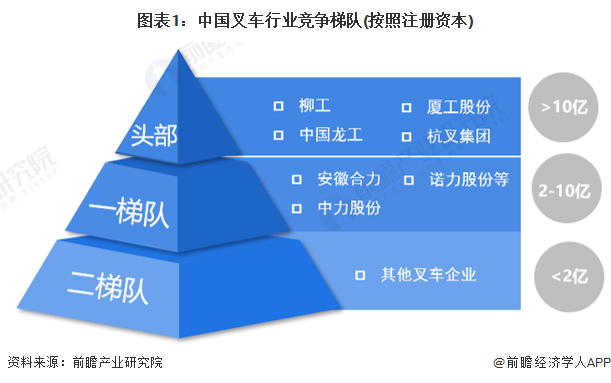

从注册资本看,柳工中国龙工、厦工股份、杭叉集团资本较为雄厚,超过10亿元,处于第一梯队;安徽合力、中力股份和诺力股份等叉车企业注册资本在2-10亿元之间,处于第二梯队;其他注册资本低于2亿元的叉车企业位列第三梯队。

从区域分布看,中国叉车生产企业主要分布在东南沿海和东北等地区,其中浙江省的叉车企业较多,代表性企业包括杭叉集团、中力股份、诺力股份,福建省也有较多的叉车制造企业,包括厦工股份、中国龙工等。

2023年,安徽合力的叉车销量占全国叉车销量的比例为24.88%,中力股份叉车销量占比为21.89%,仅次于安徽合力,而杭叉集团叉车销量占比为20.91%,位列行业第三。

从我国叉车制造业的销量集中度情况去看,行业的集中度较高。2023年中国叉车行业前2名企业销量约占全国总销售量47%,行业集中度较2020年提升约2%。

从营收规模看,安徽合力和杭叉集团均超过100亿元;从渠道布局看,大部分叉车企业在国内外布局销售经营渠道,境外市场覆盖欧美、东南亚等地区。从产品布局看,大部分叉车企业同时布局内燃叉车和电动叉车。

2023年,中国叉车上市公司中,安徽合力、杭叉集团和中力股份叉车产销量均在20万台以上;诺力股份的仓储物流车辆(包括叉车、高空作业平台、手动搬运车等)产销量在140万台以上。

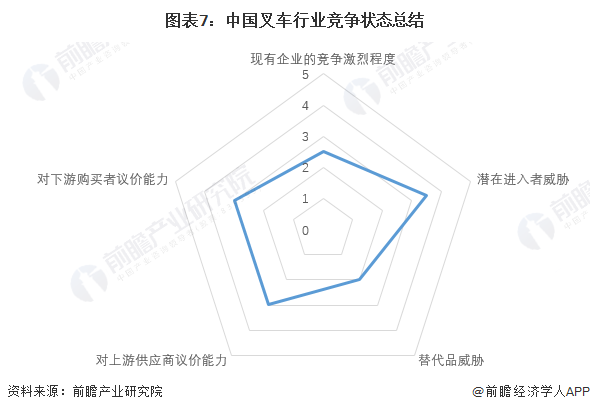

从五力竞争模型角度分析,中国叉车行业内公司数不多,且行业集中度较高,2023年行业内前2大企业销量份额占比达到47%。总的来看,行业内的现有公司竞争程度处于中等偏下状态;相比其他工程机械,叉车行业壁垒较低,下游需求较强,行业面临一定的潜在进入者威胁;目前叉车行业的产品本身并无外在的替代品威胁,行业大多数表现为各种叉车产品内部不一样的材料和工艺产品之间的替代威胁;叉车行业的上游原材料供应充足,产品的同质化程度较高,且生产公司数众多,因此叉车行业的上游整体议价能力较弱;具有较高工艺设计表现及技术上的含金量的品牌产品,在价格上也较普通产品贵,因此企业对于下游议价空间较大;而档次越低的产品其同质性情况和品牌替代情况较多,因此对下游议价能力越弱。

根据以上分析,对各方面的竞争情况做量化,5代表最大,0代表最小,目前我国叉车行业五力竞争总结如下:

更多本行业研究分析详见前瞻产业研究院《中国叉车制造业产销需求预测与转型升级分析报告》。

同时前瞻产业研究院还提供产业新赛道研究投资可行性研究产业规划园区规划产业招商产业图谱产业大数据智慧招商系统行业地位证明IPO咨询/募投可研专精特新小巨人申报等解决方案。在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章的主要内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业未来的发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

2024年中国塑料助剂市场分析:塑料助剂近年产能缓慢增长,产能利用率不高,从出口大国向出口强国转变

【最全】2024年净水器产业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

【投资视角】启示2024:中国玩具行业投融资及兼并重组分析(附投融资事件、产业园区和兼并重组等)